海外の政府や企業が発行する債券(外債)への個人の投資が増加傾向にあります。

特に、米国の金利が上昇し、円安が進んでいることから、ドル建て債券への関心が高まっていることが背景にあります。

楽天証券は、2023年7月下旬から、多様な選択肢と少額から投資できる債券の提供を始めました。

現在、多くの債券を取り扱っており、その中には広く知られた銘柄も含まれています。

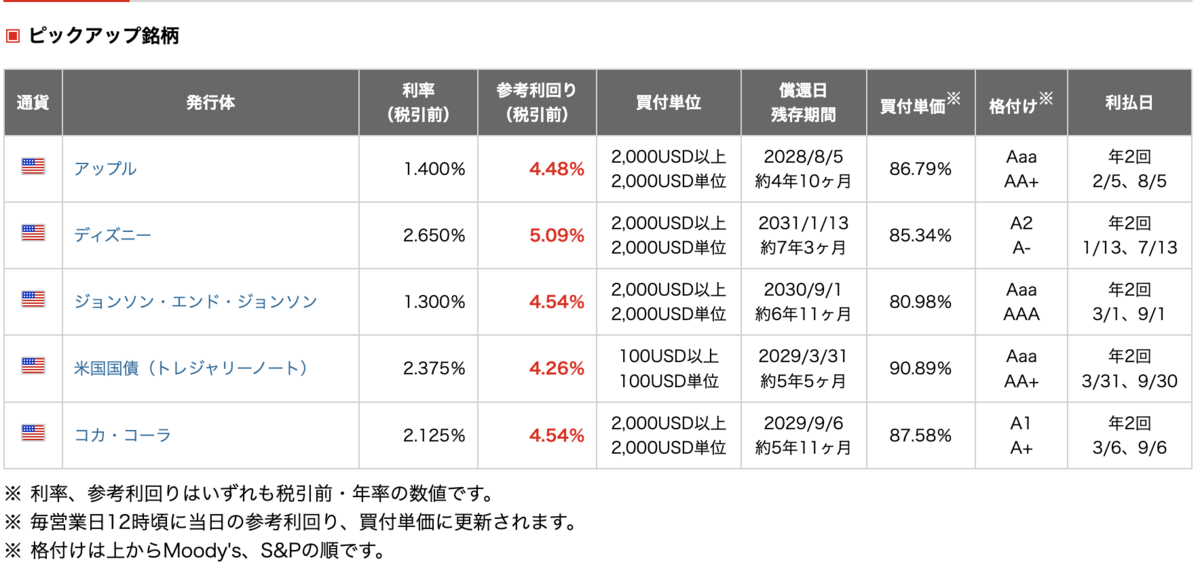

以下が、現在楽天証券で売り出している債券の一部です。

(出所:楽天証券)

例えば、「アップル」の債券を見てみましょう。

これらの債券は既発債と呼ばれ、以前に誰かによって発行され、現在は新たに購入できます。

初回の発行時には、利率が1.4%であり、買付単価は100円でした。

しかし、現在、金利の上昇に伴い、買付単価は86.79円となり、利回りは4.48%と魅力的です。

これらの債券の残存期間は約4年10ヶ月であり、これを保有することで、年利回り4.48%(税引前)のリターンが期待できます。

最大のリスクは、アップルの信用リスクです。

つまり、4年10ヶ月の間にアップルが破綻しなければ、元本は確実に返却されます。

また、もう一つの懸念事項は、ドル円の為替リスクです。

外国預金と同様に、円高ドル安の場合、為替差損が発生する可能性があります。

税金についても考慮すべきです。

利息、譲渡益、償還益、および為替差損を含む、すべての利益には、20.315%(所得税15.315%+住民税5%)の源泉徴収が適用されます。

特定口座をお持ちの場合、株式、投資信託など他の商品との損益通算が自動的に行われる点に留意してください。

例えば、外債投資で利益が出た場合、他の商品で損があるなら、損益が相殺されて税金が戻ってくる可能性があります。

以上、外債投資の紹介でした。

今回紹介したのは、外債投資を勧めているわけではありません。

外債投資とは具体的にどういうものかを知ってほしかったからです。

私だったら、個別に銘柄を選んで外債投資はやりません。

選ぶのが面倒だし、1銘柄のみだとリスクが高いし、NISAが利用できないから税金もかかるからです。

どうせ、外債に投資するなら投資信託で外債ファンドを購入します。

ファンドが複数の外債を選んで購入してくれるから面倒ではないし、例えば100銘柄とか複数に投資するから信用リスクの分散が図れるし、あとはなんといってもNISAが利用できて税金がかからないからです。

特にNISAによる税制面の優遇は大きいですね。

結論、外債に投資するくらいなら、外債ファンドの方がお得ということです。