6月21日、2024年1月開始の新NISAの成長投資枠の対象ファンドの第一弾が投資信託協会から発表された。

投資信託(ETF除く)は941本で、順次追加される予定。

これだけ銘柄が多いと、何を購入したら良いか、どうやって選んだら良いか、迷う方も多いと思う。

特にアクティブ型の株式ファンドを選択する場合は、その銘柄選択が非常に需要で、銘柄選択が上手いか下手かは、長期の過去実績に表れてくる。

今回は、第一弾の成長投資枠対象の株式型ファンドの10年リターン上位を確認してみようと思う。

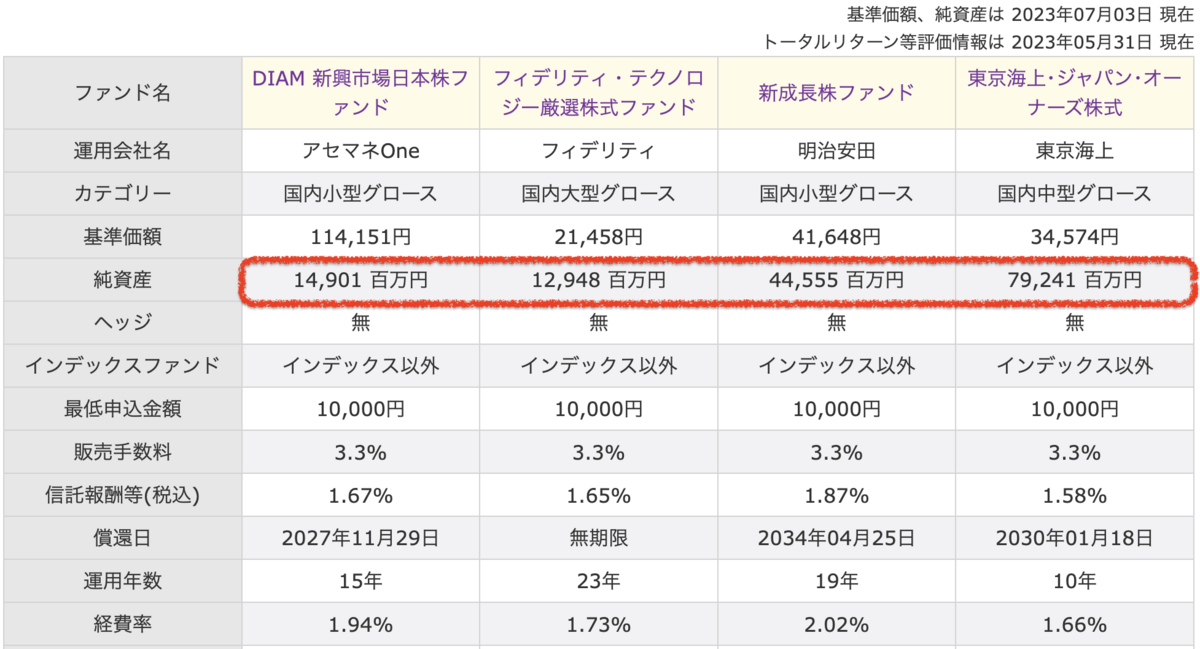

上位10銘柄は以下の表の通り。

(出所:7月3日付日経新聞)

この上位10本の内訳は、海外株が6本で、日本株が4本であるが、日本の低成長の中でこのリターンを稼ぎ出している4本の日本株ファンドに注目したい。

この4本の投資の特徴は、簡単に記載すると以下の通り。

- DIAM:投資銘柄 111、新興市場株投資

- フィデリティ:投資銘柄40、テクノロジー株投資

- 新成長株:投資銘柄55、再生して新たに成長段階の企業

- 東京海上:投資銘柄54、経営者の持ち株比率が高い企業

DIAMの新興市場株やフィデリティのテクノロジー株はリスクの大きい市場なので、銘柄も自ずとリスクの大きいものを選択することになる。

リスクが大きい分リターンも大きいが、投資銘柄も少ない中なので、避けたいところ。

新成長株と東京海上は、投資テーマとしては特色があり、リスクも少し抑えめなので、この段階では投資対象に入れても良いかと思う。

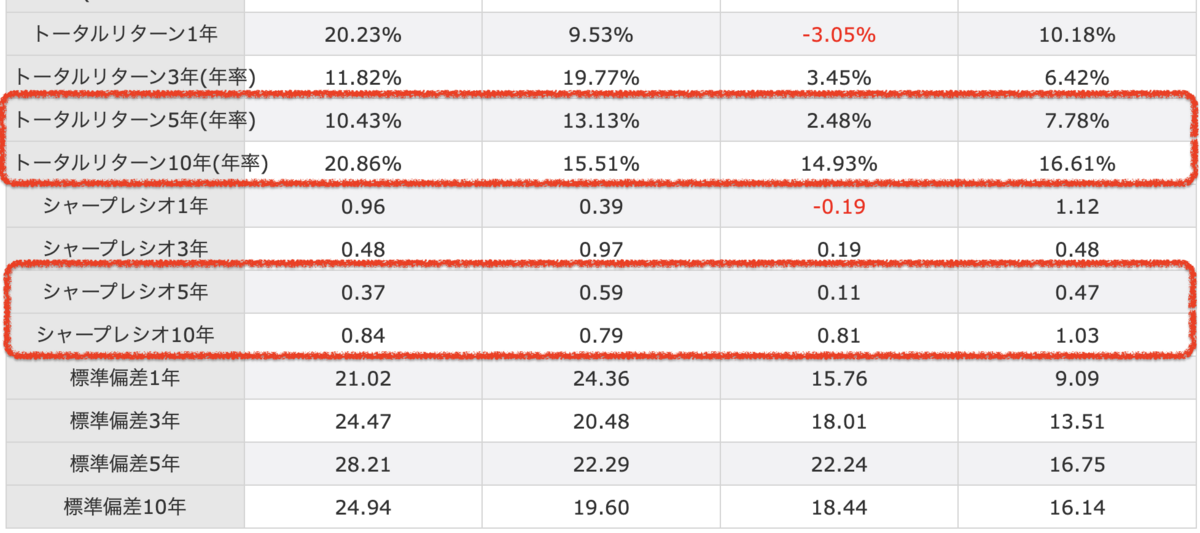

次に以下の観点で見てみよう。

- 純資産が大きいファンド→ 東京海上、新成長株

- トータルリターン5年→フィデリティ、DIAM

- トータルリターン10年→DIAM、東京海上

- シャープレシオ5年→フィデリティ、東京海上

- シャープレシオ10年→東京海上、DIAM

純資産の大きさ、シャープレシオから見て、東京海上に軍配が上がる。

東京海上の10年のシャープレシオで1.03というのは、銘柄選択が秀逸なのを物語っている。

結論として、この4本の中では、「東京海上・ジャパン・オーナーズ株式」の一択かと思う。

今回は10年リターン上位からのスクリーニングから4ファンドを選んだ中での比較なので、あくまでスクリーニングの仕方としての参考として下さい。