ニューヨーク外国為替市場で3日、ドルが約11カ月ぶりに150円台に乗せた後、すぐに1円超急落した。

どうやら財務省が為替介入(ドル売り円買い)をしたようだ。

今回のような為替介入は一時的な効果でしかない。

そもそも円が安くなっている根本的な要因は、世界の主要国で日本のみが政策金利を上げていないからである。

そろそろ、日銀も政策変更(ゼロ金利解除など)をしないと、1ドル150円をまた突破することになろう。

参考記事

ここで、実質金利という考え方を紹介したい。

この実質金利が高い通貨にお金が集まり(通貨買い)、低い通貨からはお金が出ていく(通貨売り)傾向にある、

実質金利を見ておけば、為替の変動の方向性はある程度予測可能だ。

式で表すと以下の通り。

実質金利=名目金利ー期待インフレ率

名目金利には、政策金利や10年国債の利回り、期待インフレ率には消費者物価指数や市場の予想物価上昇率が使われたりします。

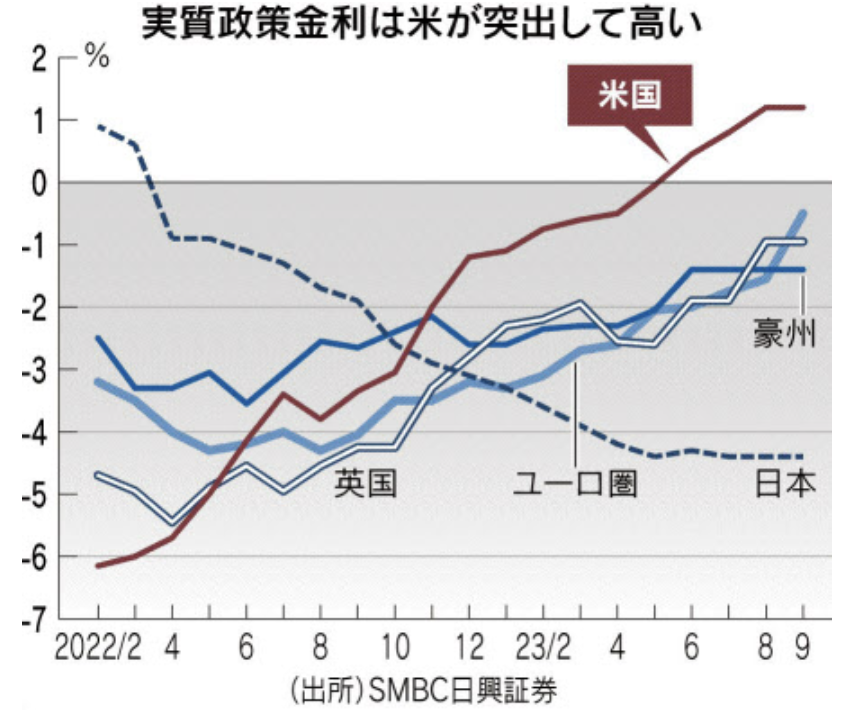

今回は、各国の実質政策金利(政策金利ー消費者物価指数)で見てみましょう。

この実質政策金利で見ると、ドルの実質金利はこの1年半で急上昇してきており、逆に日本の実質金利は急降下してきています。

実質政策金利の高いところにお金が集まるから、米ドルが独歩高になり、逆に日本円が独歩安になりやすいといった状況である。

これを見ると、ドル円の為替が、円安に振れている理由がわかると思います。

この流れを日本側から解消するには、実質政策金利を上げるしかなく、そのためには、日本の政策金利を上げるか、物価上昇を抑えるしかありません。

物価上昇はコントロールしにくいとすると、コントロールできる政策金利の変更(政策金利の上げる)をするしかありません。

このような理由から、近々日銀は日本の政策金利の変更(ゼロ金利解除)をせざるを得ないでしょう。

その時はかなり円高ドル安に振れる可能性があるので、注意が必要かと思います。

今回の実質金利という考え方は、金融を知る上で重要な概念なので、今回を機に覚えておくと良いと思います。