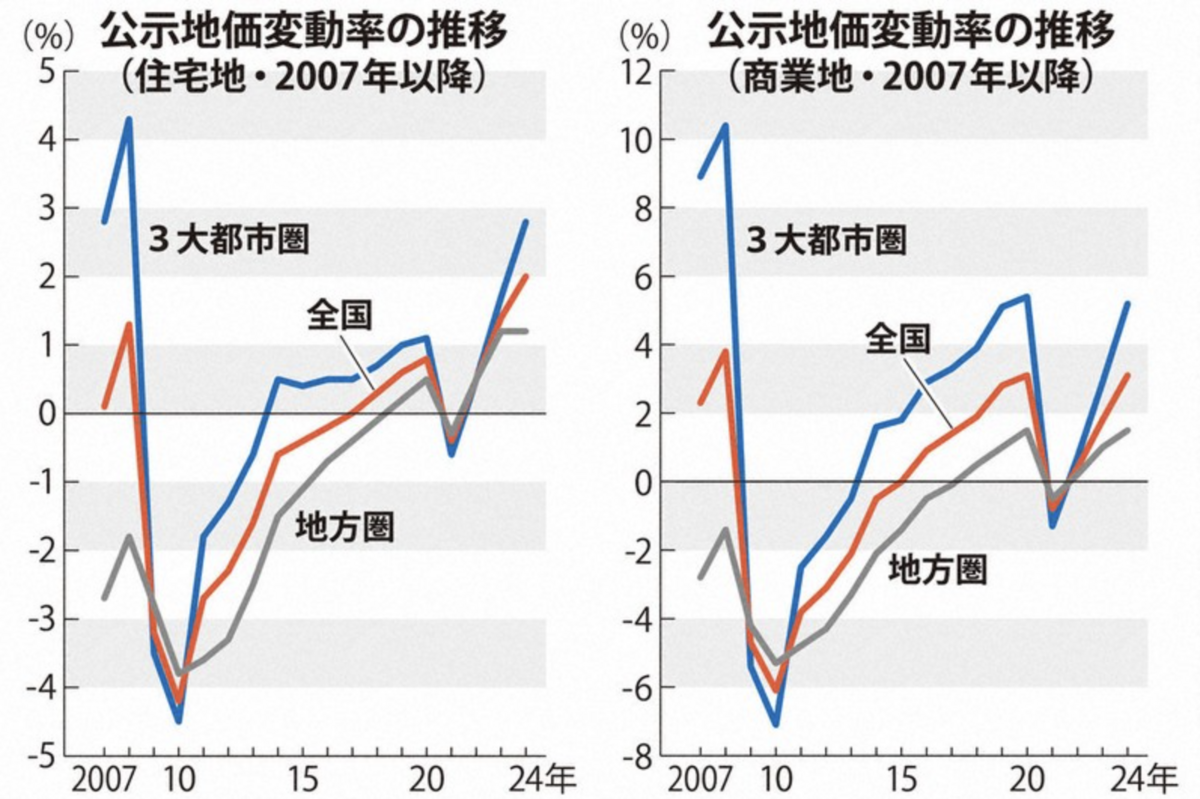

記事の通り、26日公示地価が発表されたが、全用途の全国平均が前年比2.3%上昇し、上昇幅は1992以降で最大となりました。

下記のグラフを見てもわかるように、コロナ禍で一旦は下落した地価がぞ油商に転じています。

特に、3大都市圏の上昇幅が大きく、うち東京圏は、住宅地で3.4%、商業地で5.6%とかなりの上昇を見せています。

(出所:3月26日付毎日新聞)

ここで、地価が上昇するということを整理してみよう。

資産を預金で持つ場合、普通預金であれば年0.02%の利息分しか増えません。

もちろん元金は変わらずです。

一方で、土地で資産を持つ場合は、東京圏であれば住宅地でも年3.4%資産が増えます。

これは利息がもらえるものではありませんが、資産の価値が増えるという意味です。

これはお金の価値より物の価値の方が高くなっていく現象で、インフレと呼びます。

デフレであればこの逆が起きます。

このインフレ化の経済状況が続くと想定した場合は、資産は土地など不動産で保有した方が有利といえます。

だからお金を借りてでも無理して住宅を購入しなさいと言っているわけではありません。

インフレ化では、現金・預金で資産を保有するより、インフレに連動する資産である不動産、金などの現物資産、株式などを保有した方が有利ということが言いたいのです。

では、不動産を保有したい場合、実物の不動産を購入しなければならないかといえば、そうではありません。

投信で不動産資産を購入する方法があります。

これがREITという商品です。

東京圏の商業地が5.6%上昇しているということなので、東京圏の商業用不動産に投資しているREITを購入すれば、これに近い利回りが享受できます。

今だと年4%程度の利回りになると思います。

もちろん、REITはNISAの成長枠が利用できるので、利益に対し、税金もかかりません。

株式同様インフレ対策にもなるし、物件によっては、配当利回りが株式以上のものも中にはあります。

株式よりREITの方が、リスクは低い商品ですから、株式一辺倒の方は、日本のREITを資産に組み込むことも選択肢として検討下さい。