はじめに:現在の円安状況とその影響

一時的に160円台まで進んだ円安は、為替介入によって155円台に一旦戻しました。

しかし、日銀が政策金利の利上げスピードを早めない限り、再び円安が進むことが予想されます。

この円安(円の価値下落)リスクを抑えるためには、円預金から日本株または外貨への資産の振替が必要でしょう。

個人投資家の動向

日経のアンケートによると、個人投資家の増やしたい資産は「日本株」が首位だそうです。

では、日本株は随分上昇してきましたが、今から購入して高値掴みにならないか、気になるところです。

日本株の現状と投資判断

TOPIX指数は日本株全体の動向を捉えています。

以下の通り、過去5年で73%も上昇し、現在は高値付近にあるように見えます。

チャートだけ見ていると、日本株が割安なのか割高なのかわかりづらいので、一般的に株価の割安、割高を判断する PER(株価収益率)とPBR(株価純資産倍率)のような指標を使って、過去や他国と比べて見ましょう。

PERとPBRについては以下に簡単に解説しています。

【PER(Price Earnings Ratio):株価収益率】

株価を1株当たり利益(EPS)で割ったもので、何年分の利益で投資額(株価)を回収できるかを示す。

PERが高い(低い)ほど回収に要する期間が長い(短い)ことから、PERが高い(低い)ほど割高(割安)であることを示す。

【PBR(Price to Book-Value Ratio):株価純資産倍率】

株価を1株当たり純資産(BPS)で割ったもので、株価が株主に帰属する純資産の何倍かを示す。

株価は企業の将来価値である一方、純資産は企業の解散価値であるため、1倍を超えると市場は当該企業が将来も存続する可能性が高いと考えていることを示す。

PBRが高いほど割高であることを示し、低いほど割安であることを示す。

一般的には、PBR1倍が株価の理論的な下限であると考えられるため、一定程度、下値の参考となります。

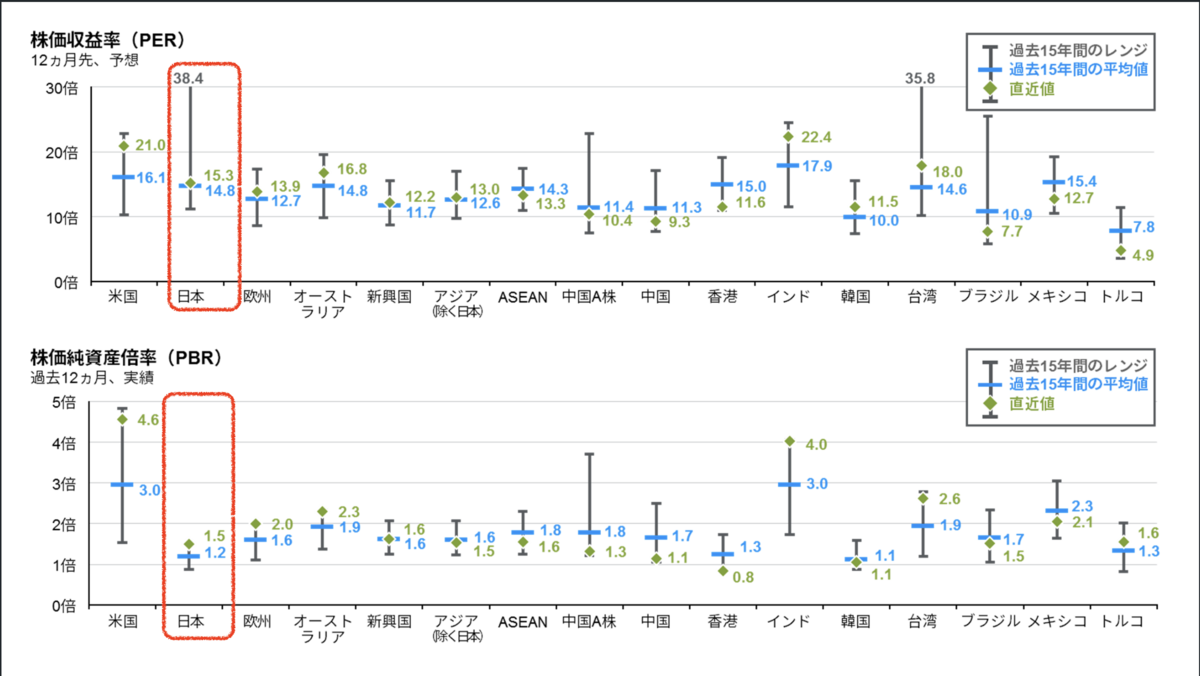

株価評価指標の国際比較

以下の表を見て下さい。黄緑が直近値で水色が過去15年の平均値です。

(出所:Guide to the Markets | J.P.モルガン・アセット・マネジメント)

上段のPERで過去15年の平均値に比べ、直近値が高くなっているのが、割高、低くなっているのが割安とみます。

日本はほぼ一致しています。

割高になっているのが、米国、インド、台湾、

逆に割安になっているのが、香港、ブラジル、メキシコ、トルコあたりですね。

下段のPBRで見てみましょう。

こちらも日本はほぼ一致しています。

割高になっているのが、米国、インド、台湾、

逆に割安になっているのが、中国、香港あたりですね。

このPER、PBRだけで判断すると、米国株、インド株は割高で、香港株は割安、日本株は適正と言えるのではないでしょうか。

日本経済と株価の将来展望

日本経済の環境がインフレであること、日本の上場会社がPBR是正(上方修正)に動いていること、企業の設備投資が増加していることを考慮すると、日本企業の利益の伸びも期待できます。

この株価から購入しても高値掴みにはならないかと思います。

結論

積立で十分なので、円安対策のためにも、少しずつでも日本株投資を始めてみることをお勧めします。