動画はこちらをご覧下さい。

- 1. はじめに:バークシャー・ハサウェイの概要

- 2. 最近の投資動向:主要株式の売却

- 3. キャッシュポジションの積み上げ

- 4. バフェット氏の市場見通し

- 5. 米国経済の今後と株式市場への影響

- 6. 投資家への示唆

1. はじめに:バークシャー・ハサウェイの概要

世界一の投資家として知られるウォーレン・バフェット氏が率いるバークシャー・ハサウェイの動きが、投資界で大きな話題となっています。

バークシャー・ハサウェイは保険会社でもありますが、その実態は巨大な投資会社です。2024年6月末時点の決算によると、同社は284,871百万ドル(1ドル146円換算で約42兆円)もの米国株式を保有しています。

この額には一部米国株以外の銘柄も含まれていますが、その規模の大きさは驚異的です。

2. 最近の投資動向:主要株式の売却

注目すべきは、バークシャー・ハサウェイが2022年9月頃から徐々に株式の売却を開始し、特に2024年に入ってからその動きを加速させていることです。

2024年1月から6月の間に、同社のポートフォリオの40%(時価総額ベース)を占めていた最大の銘柄であるアップル株をほぼ半減させるほどの大量売却を行いました。

さらに7-8月には、2番目に大きい保有銘柄だったバンク・オブ・アメリカ株も10%ほど売却しています。

3. キャッシュポジションの積み上げ

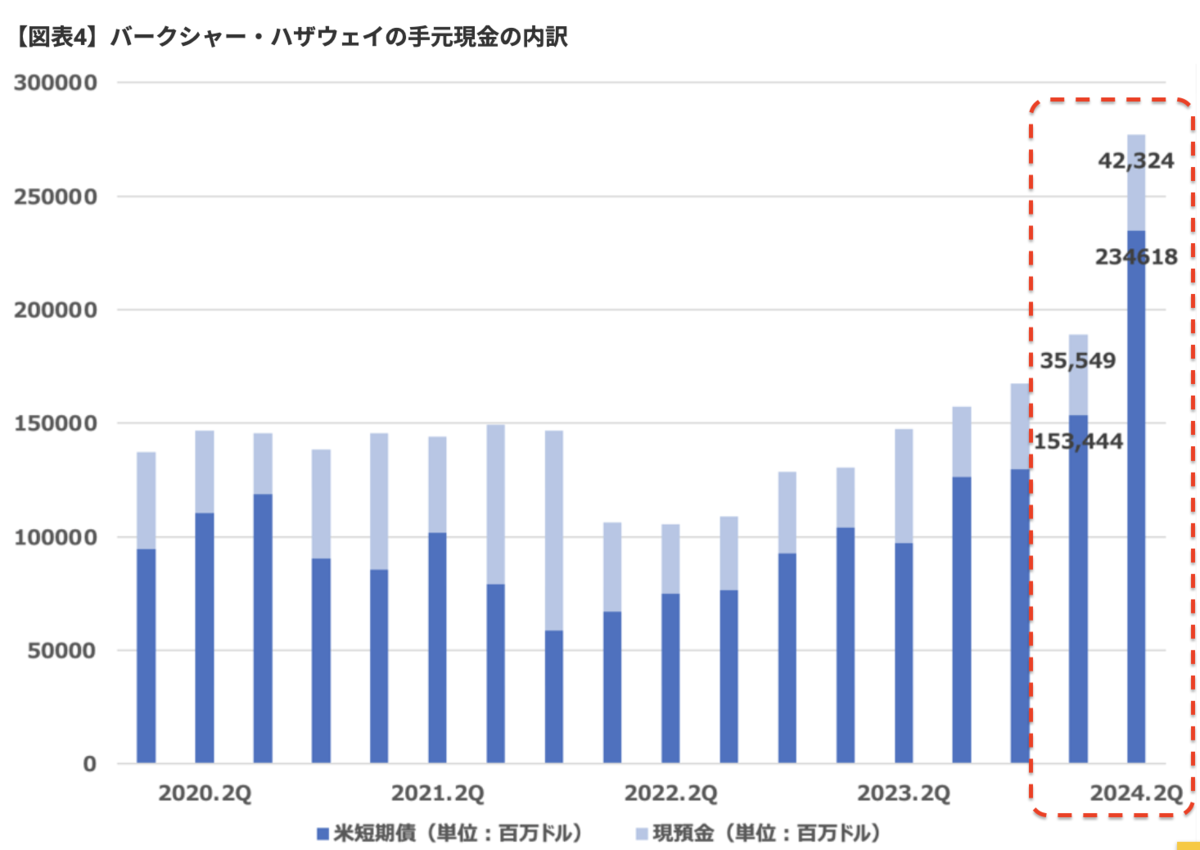

バークシャー・ハサウェイは、これらの株式売却で得た資金を米国債の短期債購入に充てています。

下記グラフを参考下さい。

(出所:2024年8月6日付マネクリ記事「バフェット氏がアップル[AAPL]株を大量売却、大きな転換点か?」)

この動きは、同社の歴史の中でも類を見ない大規模なものです。

過去にこれほど大量のキャッシュポジション(現預金+短期国債)を保有したことはありません。

この行動は、米国株の急落に備えているのではないかという見方を生んでいます。

実際、リーマンショック前にも同様の戦略を取っており、キャッシュポジションを積み上げておいて、株価急落時に大量の買い入れを行いました。

つまり、安値で大量購入するための資金を事前に用意しているのです。

4. バフェット氏の市場見通し

バフェット氏は昨年5月の株主総会で、「米国経済の『信じられないような時期』が終わりつつある」と発言し、株価がそろそろピークアウトするのではないかという見方を示していました。

そして、2024年1月からNISAが始まり、日本から大量の資金が米国株に流入し、米国株が最高値を更新する中で、バフェット氏は大量の米国株売却を実行したのです。

5. 米国経済の今後と株式市場への影響

最近の出来事もバフェット氏の見通しを裏付けるものとなっています。

8月22日から24日にかけて開催されたジャクソンホールの年次シンポジウムで、パウエルFRB議長は「政策を調整する時が来た」と述べ、9月からの利下げを示唆するような発言をしました。

これは米国経済が景気後退期に入る合図とも解釈できます。

現在、米国株は利下げによる景気持ち直しへの期待から買い支えられていますが、バフェット氏の動きを見ると、米国株に対して楽観的な見方をすることは危険かもしれません。

6. 投資家への示唆

世界一の投資家であるバフェット氏の行動は、市場の動きよりも先を読んでいる可能性が高いです。

したがって、現在米国株主体のポートフォリオを持つ投資家は、金や米国債を組み入れてリスク分散を図ることを検討すべきでしょう。

バフェット氏の動きは、米国株式市場の先行きに対する警鐘とも言えます。

投資家は自身のポートフォリオを再評価し、必要に応じて調整を行うことが賢明かもしれません。

市場が間違っていて、バフェット氏が正しいという可能性を考慮に入れる必要があるでしょう。

米国債投資は過去記事を参考にして下さい。